小中大

对于这 160 亿美元债券,分析师和评级机构看法不一

亚马逊多年来一直努力在杂货行业立足。两个月前,它以 137 亿美元全现金的方式收购全食。

现在亚马逊要为这笔交易筹集资金,计划发行 160 亿美元债券。熟悉该交易的人士透露,亚马逊此次共发行 7 笔债券,期限从 3 年到 40 年不等,利率都高于同期美国国债,比如 10 年期的比国债高 0.9%。美银美林、高盛和摩根大通是承销商。

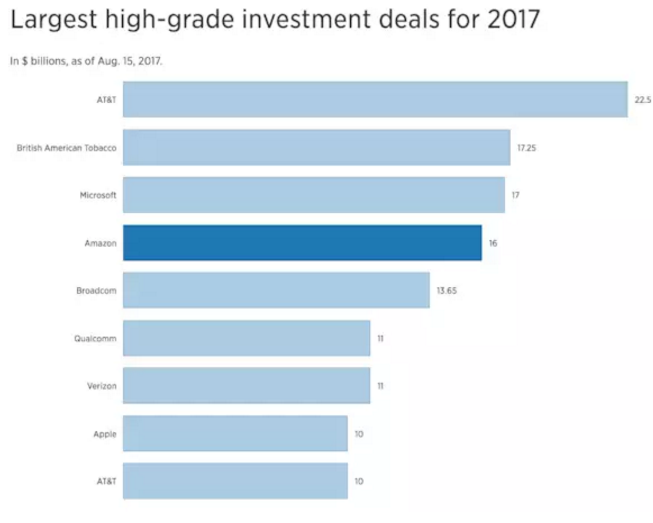

这是今年规模第四大的公司债发行计划。排在前面的是 AT&T、英美烟草公司、微软。企业发债券募集资金是一种很常见的方式,特别在并购的时候。即便是现金储备多达 2600 亿美元的苹果,也会通过这种方式筹资。

根据财经信息供应商 FactSet 的数据,亚马逊拥有 87 亿美元的债务,其中 82.5 亿美元是以票据和债券形式存在的。亚马逊成交最活跃的债券将在 2024 年 12 月到期,利率为 3.8%。

分析师对 CNBC 表示,亚马逊或许会在债券购买需求高企的情况下将会提高发行量。也有一部分投资者担心的风险是亚马逊还处于强劲的扩张阶段,特别是在国际业务中,这会压缩利润。

对此,CreditSights 高级分析师 Jordan Chalfin 认为亚马逊的整体信用状况将抵消这些风险。由于亚马逊在电商和云计算领域有强大的竞争优势,只要 10 年期债券收益率比美国国债高 0.8%,他们就会买入。

除了投资人对亚马逊的债务评级意见相左,两大评级机构穆迪和标准普尔也是如此。

穆迪将这笔交易的评级定为 Baa1 级,只比 Ba1 及以下的垃圾债高三级。但他们将亚马逊的信用展望从稳定上调到正面。

穆迪的副总裁查理·奥西(Charlie O’Shea)在新闻稿中说他们认为亚马逊的债务在增加,收购全食会从各种方面对亚马逊产生一种正面的信用影响,“全食将使得亚马逊的规模进一步扩大,在实体超市领域具有广泛影响力,而这正是亚马逊一直试图做的事情。”奥西说。

但 Baa1 级这种评级也反映出了亚马逊在战略上和财务政策上缺乏透明度,以及其大力推动设备和其他网络服务会导致更多资本支出,拖累盈利水平。

与之相对的,标普给予亚马逊第四好的 AA- 的评级,跟美国政府信用评级相当,比穆迪的 Baa1 高四级。标普肯定亚马逊在网络销售上占有统治地位,并认为这种地位还将延续。

与其他具有相似信用评级的公司相比,亚马逊几乎没有不良债务,“为许多债务投资者提供了一个很好的机会”,Foresters 投资管理公司的固定收益主管 Rajeev Sharma 说。

观点不同是个好迹象。金融危机中,这些信用评级机构饱受批评。人们认为他们对华尔街的审查过于宽松,对那些千万亿的抵押交易给出了顶级评分,最后危机爆发他们才不得不把评分降低。

责编:hw

顶 (0)

踩 (0)

相关文章

亚马逊创始人杰夫-贝索斯前妻成为美国最富有女性

2020-07-13 11:11

亚马逊股价突破3000美元关口 总市值超1.5万亿美元

2020-07-07 11:03

德国亚马逊员工举行罢工 抗议染疫情况缺乏透明度

2020-06-29 10:58

亚马逊拟在澳大利亚建立新物流设施

2020-06-28 14:29

亚马逊宣布成立全球打假团队

2020-06-28 09:08

美国加州正在审查亚马逊的商业行为,内容包括如何对待第三方卖家

2020-06-15 10:53

苹果大多数美国门店关闭,亚马逊关闭部分配送站

2020-06-01 09:45

亚马逊拟为12.5万新员工提供永久职位

2020-05-29 09:34

尚未注册畅言帐号,请到后台注册